TREND半導体業界トレンド情報

半導体業界トレンド情報

業界トレンド情報 第三十二弾 TSMC・PSMC・Rapidusの国内工場建設・誘致の最新動向

1.建設が進む熊本工場(TSMC)

熊本市菊陽町では、TSMC(日本子会社はJASM)によるファンドリ工場の立ち上げが着々と進んでいる。

竣工後は製造装置の搬入などを進め、2024年末までに量産を開始する計画だ。

同工場では、12/16/22/28nmプロセスを用いた半導体チップの量産を予定。

生産能力は、12インチウエハーで月間5万5,000枚に達する見込みとなっている。

さらにTSMCは2024年2月6日、第2工場の建設を正式に発表した。

2024年末までに着工し、2027年末までに稼働を開始する計画となっている。

また、同工場では、6/7nmプロセスを導入することも発表している。

自動車や産業、民生用の半導体製造を担う。

第1工場と第2工場を合わせると、月間10万枚を超える生産能力に達する見込みだ。

合計で3,400人以上のハイテク専門職が雇用される予定となっている。

両工場には、日本政府からの支援を含めて200億ドル超が投じられる。

第2工場の建設に伴い、TSMC、ソニーセミコンダクターソリューションズ、デンソーおよびトヨタ自動車がそれぞれJASMに追加投資を行う。

これにより、JASMの持分比率はTSMCが約86.5%、ソニーセミコンダクターソリューションズが6.0%、デンソーが5.5%、トヨタが2.0%となる。

なお、トヨタは今回が初の出資となる。

さらに、第3工場の新設を検討しているといった一部報道もあり、熊本県には大きな経済波及効果がもたらされることが試算されている。

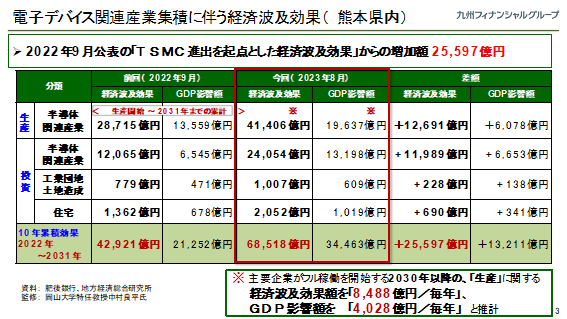

九州フィナンシャルグループが2023年8月に試算したところによると、2022〜2031年の10年間において、総額で6兆8,518億円もの経済波及効果が見込まれるという。

なお、同グループが2022年9月に行った第1回の試算と比べて、2023年8月の試算では予測総額が2兆5,597億円増加した。

また、この金額はあくまで現在立ち上げを進めている第1工場のみを対象としたものだ。

この度建設が決定した第2工場を含めると、さらに規模が拡大することとなる。

TSMCの熊本工場新設がもたらす経済波及効果予測 出所:九州フィナンシャルグループ

このように、新たな半導体工場の誘致に成功した場合、当該地区には特需とも言える大きな経済的インパクトがもたらされる。

今回は、TSMC以外に新たな工場の誘致が決定した近々の事例について紹介したい。

2.宮城県にてファンドリ工場を建設予定(PSMC)

2023年7月、台湾のPSMC(Powerchip Semiconductor Manufacturing Corporation)と日本のSBIホールディングスが、日本国内での半導体工場設立に向けた準備会社を設立すると発表した。

同年8月には、同準備会社として「JSMC」を設立している。

その後、工場の建設予定地の検討を進め、2023年10月末には宮城県黒川郡の「第二仙台北部中核工業団地」に決定したと発表した。

新工場の誘致に関しては、30以上の自治体から申し出があったという。

SBIホールディングスは、第二仙台北部中核工業団地を建設予定地に決定した理由として、給排水、高圧電力、ロジスティックなどインフラの充実度、災害への強度、周辺の住環境、今後の産官学連携の可能性などを挙げている。

PSMCは、TSMCと同じく台湾のファンドリ企業だ。

メモリやロジックの前工程製造を受託している。

TSMC、UMCに続き、台湾ファンドリ企業で3番目の規模を有しており、世界でも6番目に大きなファンドリ企業となっている。

新工場では、28nm、40nm、55nmプロセスを用いて半導体を量産する予定。

工場の着工時期や稼働時期はまだ公表されていない。

生産能力は月間4万枚を見込む。

28nm以上のプロセスは、車載半導体での需要の90%以上を占めるとされている。

なお、台湾ファンドリ企業としては、TSMC、PSMC以外にもUMCが既に三重県にてファンドリ工場を運営している。

TSMCおよびPSMCの工場が稼働に至れば、台湾の1〜3位のファンドリ企業がいずれも日本国内で工場を運営することとなる。

3.北海道千歳市にて2nmプロセス工場を建設(ラピダス)

以上のような海外ファンドリによる工場建設のほかに、国内企業による新工場の建設も進んでいる。

ラピダス(Rapidus)が2023年9月、北海道千歳市にて新工場「IIM-1」の建設に着手した。

ラピダスは、キオクシア、ソニーグループ、ソフトバンク、デンソー、トヨタ自動車、NEC、NTT、三菱UFJ銀行の8社が出資したことで2022年8月に立ち上がった国内半導体製造企業だ。

国内初となる2nmプロセス以下のロジックIC量産を目指している。

北海道千歳市に建設する新工場は、建築面積が約54,000㎡。

札幌ドームとほぼ同じ規模となる。

2025年4月のパイロットライン稼働、2027年の量産開始を目指す。

2nmプロセスの量産化に向けては、米国のAlbany Nanotech Complexに研究員を派遣し、IBMとの協力の元に技術開発を進める。

また、ベルギーの研究機関・imecとも提携。

imecは、2024年からラピダスの技術者を受け入れるほか、北海道に技術者を支援する拠点を設置する方針を明らかにしている。

なお、千歳市は、ラピダスの新工場建設に対応する部署「次世代半導体拠点推進室」を新たに設置している。

30名超の市役所職員が、道路や水道などのインフラ整備、他の半導体関連企業の受け入れなどに取り組む。

安部’s EYE

今回のトレンド情報は、「国内の企業・工場誘致状況」についてアップさせて頂く。

記事にもある通り、台湾TSMC社の熊本県進出により同県における2022~2031年の10年間において、総額で6兆8,518億円もの経済波及効果が見込まれるそうだ。

この数字はあくまでも現在立上げを進めている第1工場のみを対象としたものであるが、同社は第2・3工場の新設も検討されているので、それが実現した場合の経済波及効果は、途方もない額になると思われる。

TSMC以外にも、台湾で第3位(世界で第6位)規模のファンドリ企業であるPSMC社も、新たに宮城県への進出が発表された。

同社の製品は主に車載半導体への需要を見込んでいるが、今回立地を決めた工業団地内に大手自動車メーカーが隣接しているのも納得いくものである。

海外企業だけではなく国内企業となるRapidusも北海道千歳市にて新工場建設を開始しており、国内各地域における半導体産業熱は高まるばかりである。

半導体産業は非常に裾野が広く、大規模工場新設による地域への経済的波及効果は莫大なものになるが、それだけに企業・工場誘致活動は各自治体にとっても最注力している取り組みと思われる。

しかし一方で、従前の行政特有の“縦割り”の仕組みが企業・工場誘致活動を阻害している感も否めない案件も散見される気がする。

他の産業も勿論であるが、半導体産業は“タイミング”を逸すれば勝敗が決する厳しい業界であり、地域の成長発展に半導体企業の工場誘致を狙うのであれば、如何にして早期実現を達成させるか?如何にして進出企業に対し魅力ある提案が出来るか?如何にして工業団地を整備するか?、、、等々

今こそ行政の取り組みも抜本的改革が必要なのではないだろうか!