TREND半導体業界トレンド情報

半導体業界トレンド情報

業界トレンド情報 第二十一弾『中国半導体メーカーの動向(後編)』

1.はじめに

中国半導体メーカーの動向として、前回はファブレス(製造機能を持たない半導体メーカー)を除き同国最大手のSMIC、同じくOSAT(半導体後工程受託メーカー)で同国最大手のJCETを取り上げた。

今回は、その他の主要な中国半導体メーカーを紹介したい。

2.Tongfu Microelectronics(通富微電)

中国において、JCETに次いで大きな規模を有するOSATがTongfu Microelectronics(通富微電、以下Tongfu)だ。

同社はもともと南通富士通微電という社名で、その名の通り富士通との合弁会社として1997年に発足した。

その後富士通が、半導体生産事業からの撤退の一環として合弁から離脱しており、2016年に現社名に変更している。

2016年4月には、米AMDと合弁会社「TF-AMD(通富超威半導体有限公司)」を設立した。

同社は、以前までAMDが所有していたマレーシア工場や中国工場を運営している。

なお、Tongfuは、同社設立にあたり3億7,100万ドルを現金でAMDに支払った。

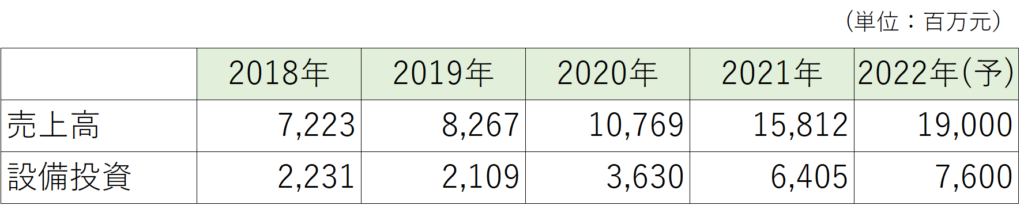

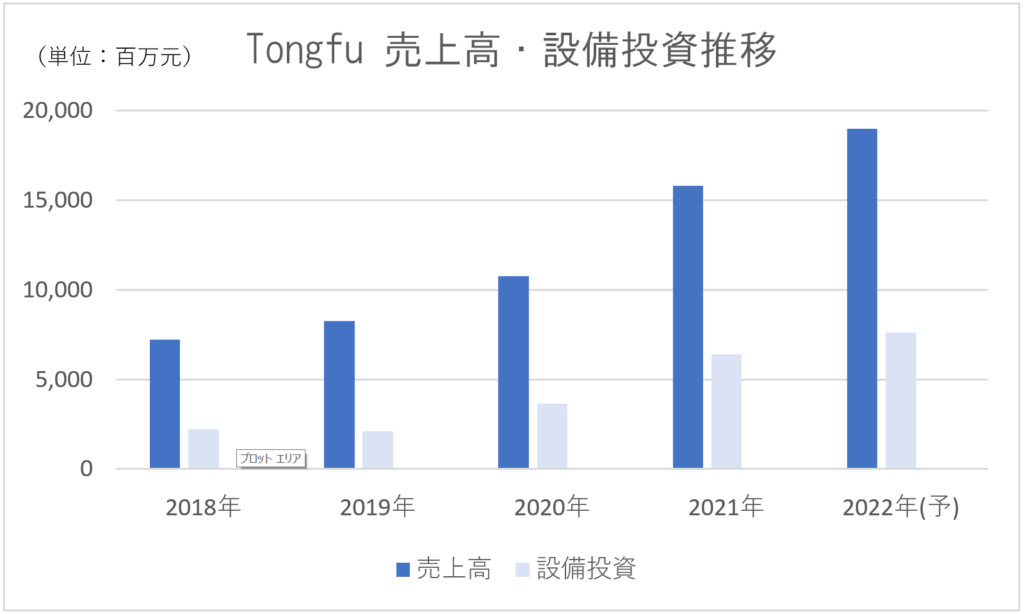

2021年の売上高は、対前年比46.8%増の158億1,200万元(約24億ドル)と大きく売上を伸ばした。

同社最大顧客のAMDが、同年に対前年比68.3%の売上大幅増を達成しており、Tongfuの売上も牽引している。

2021年のAMDへの売上高は、Tongfuの売上全体の44.5%(約71億1,500万元)を占めた。対前年比では46.8%増となっている。

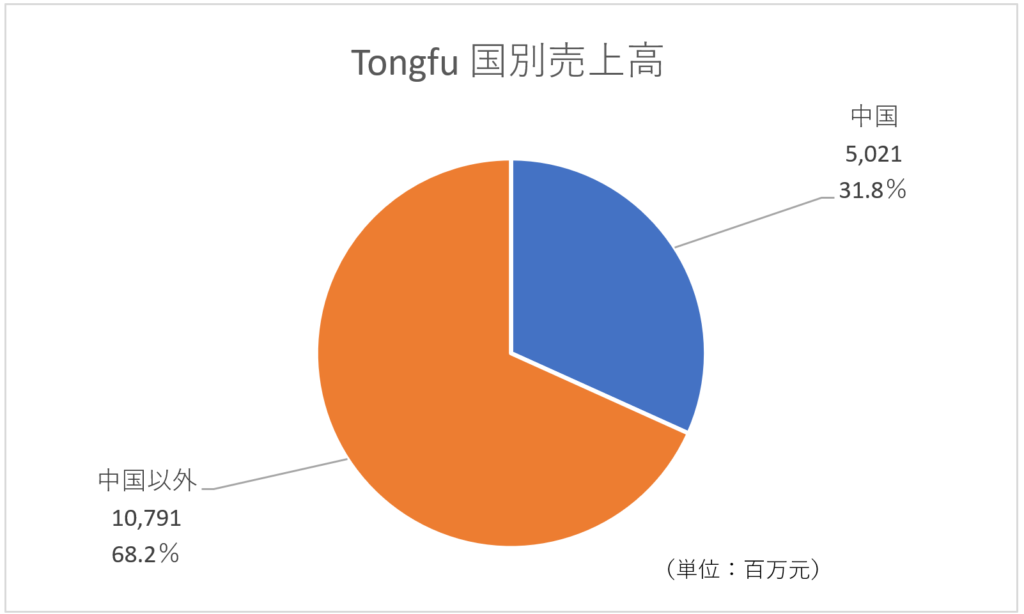

国別では、中国向けが約50億2,100万元で、売上全体の31.8%に留まった。

ただし、前年比では約2.2倍と急拡大している。中国向け以外は、対前年比で26.8%増となった。

2021年は設備投資も大きく増額しており、対前年比約76.4%増の64億500万元となった。

同年は南通にて新工場の立ち上げを進めている。

また、2022年には蘇州でも新工場の建設を開始しており、2021年に引き続き設備投資が拡大するものとみられる。

3.Yangtze Memory Technologies Corp(長江存儲科技)

これまで紹介したファンドリやOSAT以外として、中国ではメモリメーカーの立ち上げも積極的に進めている。

中でも注目されているのが、3D NANDフラッシュメモリを量産するYMTC(Yangtze Memory Technologies Corp:長江存儲科技)だ。

YMTCは、中国の半導体企業・紫光集団が中心となって2016年に設立された。

2019年に3D NANDフラッシュメモリ(以下、3D NAND)の量産を開始している。

3D NANDはNANDフラッシュメモリの一種で、記憶素子を垂直方向に積み上げることで記憶容量を高める設計手法を採用したもの。

韓国のSamsung Electronics、SK Hynix、米国のMicron Technology、日本のキオクシアと、3D NANDを製造できるメーカーは世界でも限られている(米Intelも製造しているが、SK HynixにNAND事業を譲渡することが決定している)。

それだけに、中国国産メーカーのYMTCが実際に3D NANDの量産開始にこぎつけたことのインパクトは大きかった。

YMTCは現在、232層の3D NAND開発を進めており、2023年の量産を計画していることが一部で報じられている。

業界では、Micron Technologyが2022年7月、232層品の量産を開始したと発表した。また、SK Hynixも2022年8月、世界最高層となる238層品の開発に成功し、2023年上半期に量産を開始すると発表している。

積層数でみると、YMTCもこれらの企業に大きく引けを取らないレベルに達しているといえる。

YMTCは上場企業ではなく、決算情報を公開していない。

年間で10億ドル前後の売上規模を有しているとみられ、業界シェアとしては現状で10%未満と推察される。

ただし、価格面で競争力を有していることなどから、今後は規模の拡大が予測される。

一部では、Appleが中国市場向けのiPhoneにYMTCのNANDフラッシュを採用する計画を進めていたと報じられている。

ただし、2022年10月に米国政府がYMTCを非認証リストに輸出の制限対象に加えたことなどから、計画は中止になった模様だ。

安部’s EYE

今回は前回の前編に引き続き、「中国半導体メーカーの動向」について後編をアップさせて頂く。

今回は、中国国内OSAT2番手となる通富微電(Tongfu)と、メモリー最大手となる長江存儲科技(YMTC)の2社の動向を取り上げた。

先ずはTongfuについてだが、驚かされるのがその圧倒的な成長スピードである。

2018年度の売上高はOSAT最大手JCETの23,856百万元に対し、Tongfuは7,223百万元と1/3以下の規模だったが、2022年度の予測値ではJCETは33,000百万元と2018年度比約40%増加に対し、Tongfuは19,000百万元と163%増と約2.6倍まで成長しJCETの約3/5の規模まで接近してきている。

更に驚かされるのが同社の設備投資額で、2020年度以降は既にJCETを凌駕する金額を投下しており、最大手になるのも時間の問題に思える。

またYMTCの記事についても「脅威」と感じる以外、他の言葉が見当たらない。

ほんの数年前までは「中国の前工程レベルはまだまだ」と言われていたが、今では間違いなく世界トップレベルまで到達していると正しく認識すべきであり、本当の意味で我が国としても半導体製品の自国としての“確保”について真剣に考えなければ大変なことになると思われる。

恐れ多くも、本業界トレンド情報で幾度となく国の動きについて警笛を鳴らしているが、半導体の自国での確保については待った無し!のタイムリミットが近づいていることを再度訴えておきたい!!