半導体業界トレンド情報

業界トレンド情報 第二十弾『中国半導体メーカーの動向(前編)』

1.半導体分野への投資を進める中国

スマートフォンをはじめとした電子機器生産大国の中国では、かねてより半導体の自給率が低く、大部分を海外からの輸入に頼っていることが課題となっていた。

このため、国を挙げて半導体製造への大規模な投資を進めている。

同国では、2014年にIC産業の発展方針を規定した「国家集成電路産業発展推進綱要」を、2015年には半導体の国内自給率を2020年までに4割、2025年までに7割に引き上げるとする数値目標を定めた「中国製造2025」を発表した。

また、2014年には国家IC産業投資ファンド運営会社を設置したほか、北京や武漢、上海、湖北、深圳などでは地方政府による半導体関連向け基金も立ち上がっている。

2.SMIC

中国における最大の半導体メーカー(製造機能を持たないファブレス企業を除く)が、SMIC(Semiconductor Manufacturing International Corporation)だ。

SMICは2000年に発足したファンドリ(半導体製造受託企業)で、ファンドリ専業では台湾のTSMCおよびUMC、米国のGlobalFoundriesに次いで世界で4番目の規模を誇る。

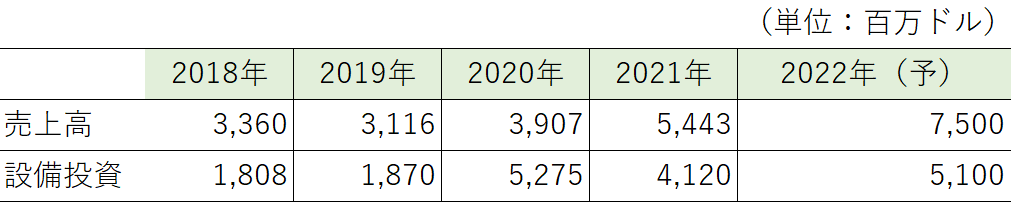

2021年は、対前年比39.3%増の54億4,300万ドルと大きく売上を伸ばした。

WSTS(世界半導体統計)のデータによると、世界半導体市場の同年の成長率は26.2%となっており、これを大きく上回る伸びを示している。

出所:SMICの発表を基に独自作成、2022年は予測

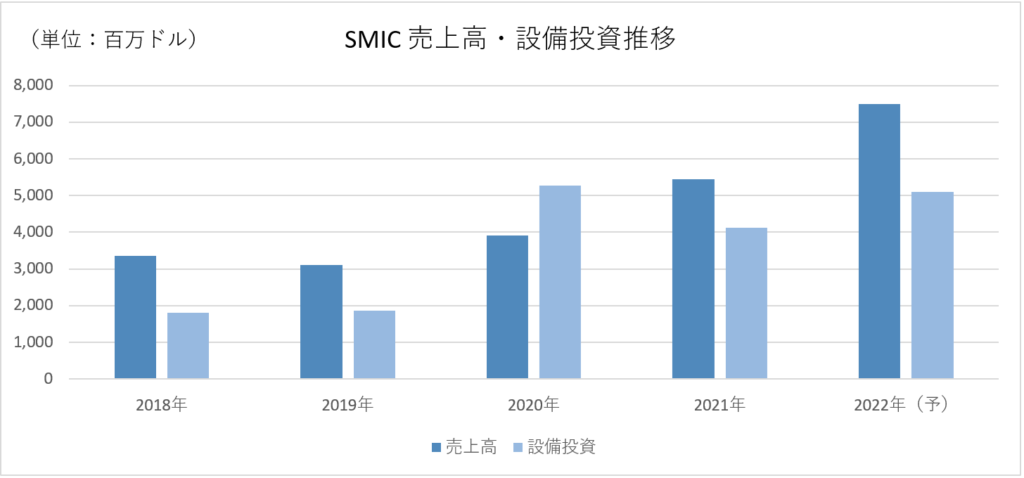

最大顧客(ファーウェイとみられる)への売上高が6億1,500万ドルで、全体の11.3%を占めた。

ただし、2020年の同社への売上高は8億900万ドルとなっており、前年比では24.0%減となった。

最大顧客を含めた5大顧客への売上高は16億9,800万ドルで、全体の31.2%を占める。

こちらも同様に、対前年比で6.1%減と縮小した。より幅広い顧客への売上が拡大していることが伺える。

国別では、中国および香港向けが64.0%を占めた。

半導体を巡る米中貿易摩擦が依然解消していないものの、北米向けの売上高も22.3%を占めている。

ただし、2018年では31.6%を占めていたため、割合としては減少傾向となっている。

出所:2021年の売上割合。SMICの発表を基に独自作成

2021年の設備投資は、対前年比21.9%減の41億2,000万ドルとなった。

2020年に対前年比182.1%増の52億7,500万ドルと売上高を大幅に超過した大規模な投資を実施していたため、相対的に減少した形となってはいるものの、依然積極的な投資を進めている。

上海では、2022年に新工場の建設に着手した。

同工場では、将来的に月産10万枚規模の生産能力に達する計画となっている。

また、北京や深センでも新工場の立ち上げを進めている。

なお、同社は2020年7月、ハイテク企業向けの上海株式市場「Sci-Tech Innovation Board」への上場を果たした。

3.JCET Group

中国には、パッケージングやテスト工程のみを受託するOSAT(Outsourced Semiconductor Assembly and Test)企業も多く存在する。

中でも最も大きな規模を有するのが、JCET Group(以下、JCET)だ。

JCETの設立は1972年と古い。

当初はディスクリートの組み立てのみを行っていたが、現在ではWLP(ウエハレベルパッケージング)やSiP(システムインパッケージ)といった先端パッケージングも多く受託している。

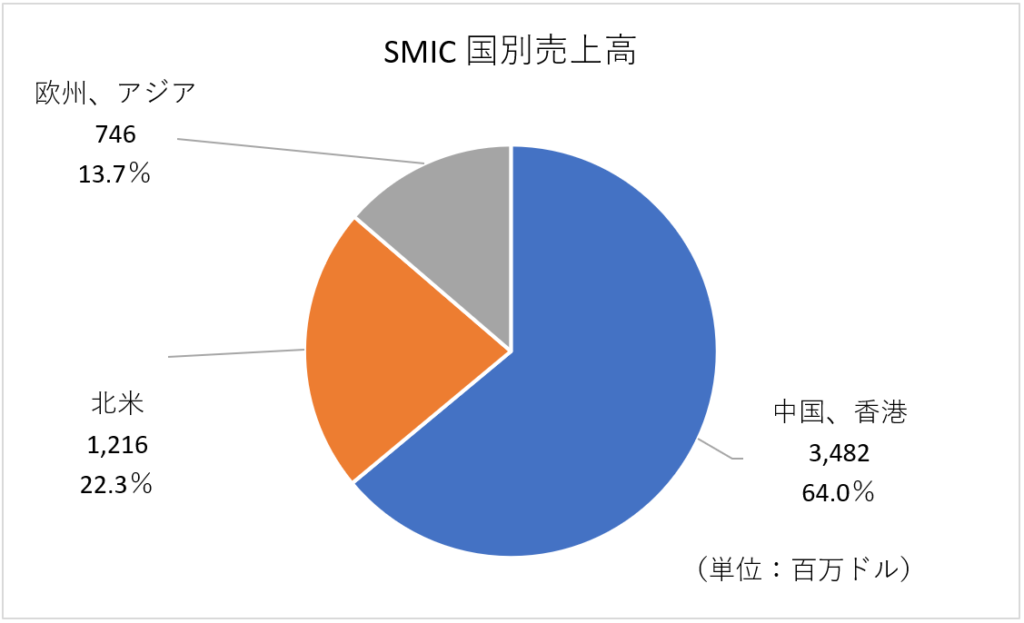

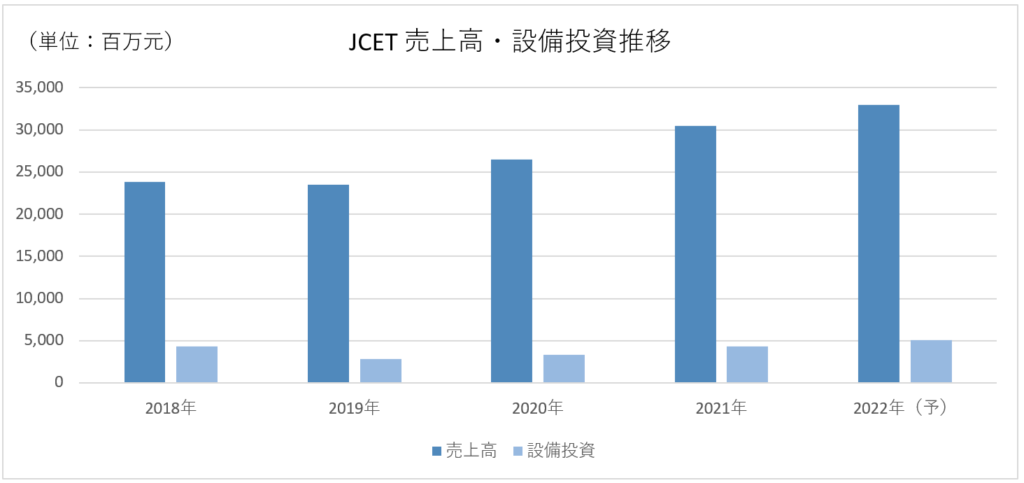

2021年の売上高は、対前年比約15.3%増の305億2,000万元(約47億ドル)となった。

同年は、従来型パッケージングの販売個数が33.8%増と大きく増加した一方で、先端パッケージは5.4%減となっている。

出所:JCETの発表を基に独自作成、2022年は予測

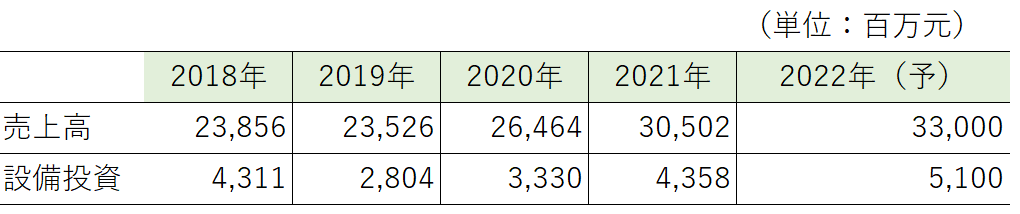

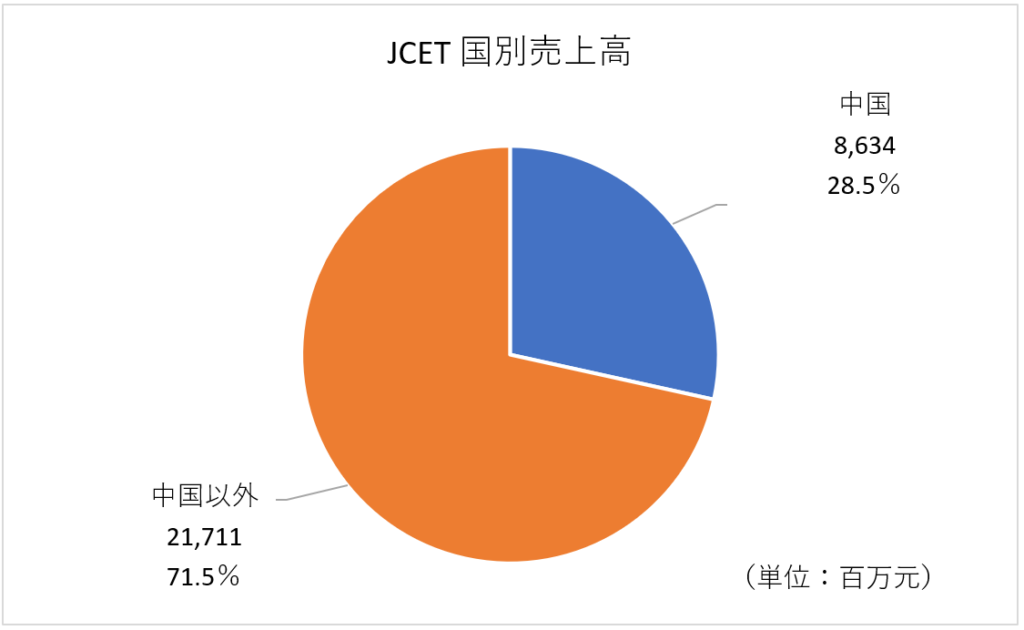

国別売上高では、自国向けが28.5%に留まっており、多くが海外向けとなっている。

ただし、前年と比べると自国向けは31.8%増加した。

2020年と2021年を比較すると、海外向けの先端パッケージングから国内向けの従来型パッケージングへと若干シフトしたことが読み取れる。

出所:2021年の売上割合。JCETの発表を基に独自作成

2021年の設備投資は、対前年比30.9%増の43億5,800万元(約6億3,000万ドル)と拡大した。

中国・江蘇省にて立ち上げを進めていた新棟が、2021年11月に量産を開始している。

また、2022年には同省江陰市にて新たな工場の建設に着手した。

同工場では、先端パッケージングを担う計画となっている。

同社は2015年、シンガポールの大手OSATであるSTATS ChipPACを子会社化した。

これにより大きく規模を拡大している。

STATS ChipPACの2021年売上高は16億5,600万ドルで、JCET全体の35%程度を占める。

前年比では約23.5%増加した。

4.結び

今回はSMICとJCETの2社を取り上げた。

次回も、その他の大手中国半導体メーカーを紹介したい。

なお、今回はファブレスには言及していない。

ファブレスでも、スマートフォン向けAP「Kirin」シリーズなどを手掛けるファーウェイ子会社のHiSiliconをはじめとして、多くの企業が中国に存在する。

今回は次回との連載で、「中国半導体メーカーの動向」について前編・後編と2回に分けて情報をアップさせて頂く。

先ず前編となる今回は、中国最大の半導体メーカーであるSMICと、同OSAT最大手のJCETの2社の動向を取り上げた。

中国では半導体国内自給率を高めるために大々的な国家戦略方針を打ち立てており、目標達成に向け目覚ましい成長を遂げていることが記事を見ても明らかである。

半導体を巡る米中貿易摩擦は激化の一途を辿ってはいるが、やはり圧倒的な消費市場を国内に持っていることは絶対的強みであり、更なる成長は容易に想像できる。

今回取り上げた2社ともに、売上高に比例して設備投資額も大きく伸長しており、原資となる財源の出所については気になるところではあるが、それ以上に注目すべき点はベースとなる技術力が伴っての実績であると言うことだ。

半導体産業は巨額な資金が必要であるが、それと同時に、いやそれ以上に重要なのは“技術力”である。

この両方がタイミングよくシンクロすることが必要不可欠になってくるが、一朝一夕で成り立つものではなく中長期的な戦略をもって進めることが重要なポイントであり、改めて中国の国家戦略の進め方には驚かされるばかりだ!